770/2024: quando si presentano la correttiva e l’integrativa

Entro il 31 ottobre occorre inviare il Modello 770/2024 ad opera dei sostituti d'imposta.

In particolare, la dichiarazione Modello 770/2024, deve essere presentata come previsto dal comma 4bis dell’art. 4 del D.P.R. 22 luglio 1998, n. 322 esclusivamente per via telematica:

- a) direttamente dal sostituto d’imposta;

- b) tramite un intermediario abilitato ai sensi dell’art. 3, comma 3, del D.P.R. 22 luglio 1998, n. 322 e successive modificazioni;

- c) tramite altri soggetti incaricati (per le Amministrazioni dello Stato);

- d) tramite società appartenenti al gruppo.

Vediamo chi presenta la dichiarazione correttiva o integrativa e cosa compilare nel modello 770/2024.

770/2024: dichiarazione correttiva nei termini

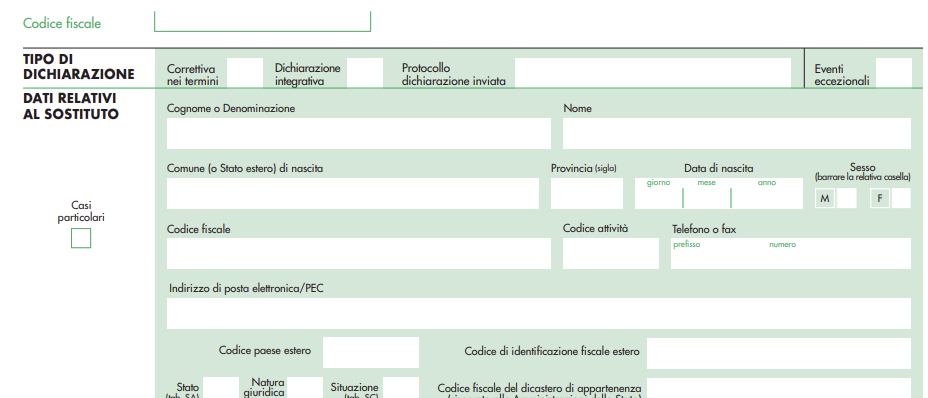

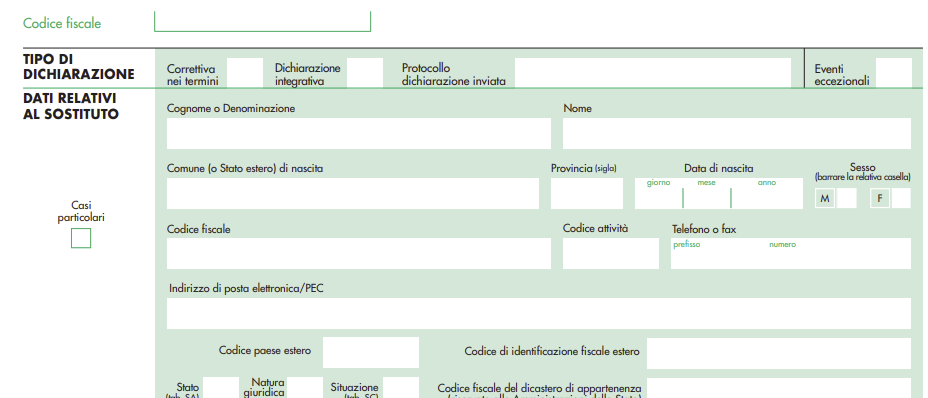

Il modello 770/2024 correttivo nei termini va presentato prima della scadenza, prevista per il 31 ottobre 2024, nell’ipotesi in cui il sostituto d’imposta intenda, rettificare o integrare una dichiarazione già presentata.

In questo caso il soggetto deve compilare una nuova dichiarazione, completa di tutte le sue parti, barrando la casella “Correttiva nei termini”.

770/2024: dichiarazione integrativa dopo la scadenza

Come specificato anche dalle istruzioni al Modello 770, scaduti i termini di presentazione della dichiarazione, il sostituto d’imposta può rettificare o integrare la stessa presentando una nuova dichiarazione completa di tutte le sue parti, su modello conforme barrando la casella “Dichiarazione integrativa”.

Leggi anche: Modello 770/2024: omissioni e sanzioni.

Presupposto per poter presentare la dichiarazione integrativa è che sia stata validamente presentata la dichiarazione originaria.

Per quanto riguarda quest’ultima, si ricorda che sono considerate valide anche le dichiarazioni presentate

entro novanta giorni dal termine di scadenza, fatta salva l’applicazione delle sanzioni (art. 13, comma 1, lett. c) del

D.Lgs. n. 472 del 1997).

In particolare, il sostituto d’imposta può integrare la dichiarazione nei casi previsti dall’art. 13, del D.Lgs. n. 472 del 1997, come modificato dalla legge 23 dicembre 2014 n. 190 (legge di stabilità 2015) e nelle ipotesi previste dall’art.

2 comma 8 e comma 8 bis del D.P.R: n. 322 del 1998, come modificati dal Decreto-legge del 22/10/2016 n. 193,

convertito, dalla legge n. 225 del 1° dicembre 2016:

- nell’ipotesi prevista dal modificato art. 2, comma 8 del D.P.R. n. 322 del 1998, entro il 31 dicembre del quinto anno successivo a quello in cui è stata presentata la dichiarazione, per correggere errori od omissioni cui consegua un maggior debito d’imposta e fatta salva l’applicazione delle sanzioni, ferma restando l’applicazione dell’art. 13 del decreto legislativo n. 472 del 1997;

- nell’ipotesi prevista dal modificato art. 2, comma 8-bis del D.P.R. n. 322 del 1998, per correggere errori od omissioni che abbiano determinato l’indicazione di un maggior debito d’imposta o di un minor credito. In tal caso l’eventuale credito risultante da tale dichiarazione può essere utilizzato in compensazione ai sensi del D.Lgs. n. 241 del 1997, per eseguire il versamento di debiti maturati a partire dal periodo d’imposta successivo a quello in cui è stata presentata la dichiarazione integrativa. Nella dichiarazione relativa al periodo d’imposta in cui è presentata la dichiarazione integrativa è indicato il credito derivante dal minor debito o dal maggiore credito risultante dalla dichiarazione integrativa nonché l’ammontare eventualmente già utilizzato in compensazione.

Attenzione al fatto che la casella Protocollo dichiarazione inviata deve essere compilata per indicare il protocollo della dichiarazione già inviata da correggere o integrare. La nuova dichiarazione verrà a sostituire integralmente la precedente individuata con il numero di protocollo.

Nessun articolo correlato